Vaut-il mieux faire du meublé ou du non meublé pour ma location ?

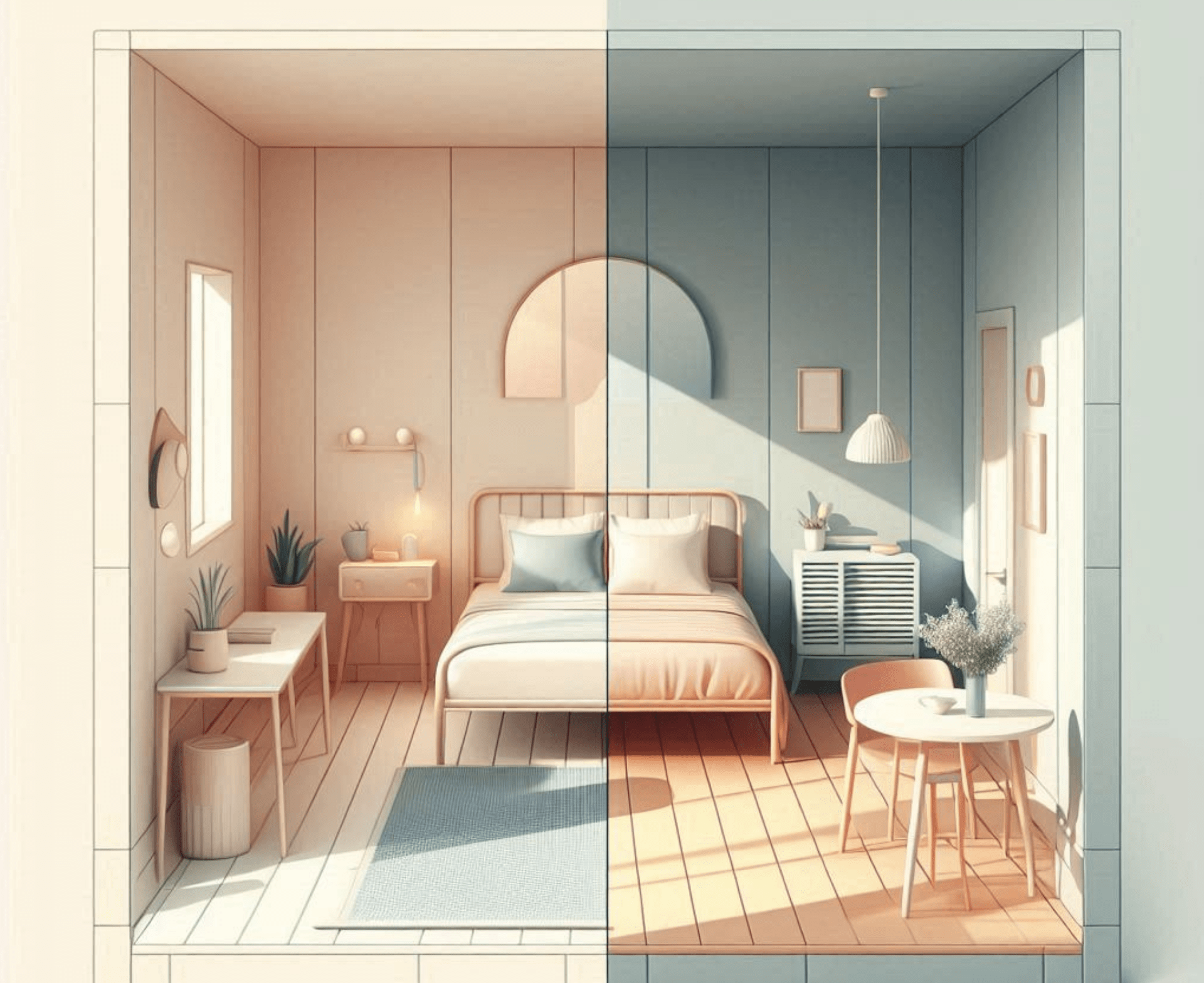

Vous avez décidé de mettre votre bien à louer. Il faut alors choisir entre meublé ou vide. Ce choix impacte loyer, gestion, fiscalité et la rentabilité. Le meublé offre un bail plus court, des équipements obligatoires, un loyer souvent plus élevé et un régime fiscal BIC plus avantageux, tandis que le vide relève des revenus fonciers. Depuis 2025, la loi Le Meur plafonne le micro-BIC des meublés de tourisme non classés à 15 000 €, ce qui peut modifier votre équilibre fiscal. Alors que choisir ? On fait le point.

Les infos clés

- Louer un appartement meublé ou vide a de réelles implications sur la manière dont vous souhaitez gérer votre location.

- Un meublé entraîne plus de coûts (achat de meubles, rénovation) mais a un meilleur rendu locatif et permet plus de flexibilité.

- Un logement vide entraîne moins de coût supplémentaire et une certaine stabilité pour le propriétaire.

Location meublée vs non meublée : quelles différences ?

Louer un bien meublé ou vide, ce n’est pas du tout la même affaire. Et ces dernières années, certaines règles fiscales ont évolué.

Les meubles à fournir

Le coût d’ameublement doit être pris en compte dans votre budget (achat initial, maintenance, remplacement).

La liste (non-exhaustive) comprend notamment :

- Une literie (lit ou canapé-lit) avec couette ou couverture

- Une table et des sièges

- Des étagères de rangement

- Des plaques de cuisson

- Un réfrigérateur comportant au minimum un freezer

- La vaisselle nécessaire à la prise des repas...etc

Retrouvez la liste complète qui a été établie par décret.

La durée du bail

Si vous décidez de louer votre bien sans meubles, la durée du bail tourne autour de 3 ans et peut monter jusqu’à 6 ans si vous possédez le logement via une personne morale comme une société par exemple.

Pour un bien meublé, le bail est d’environ 1 an (9 mois pour un bail étudiant). Cela permet donc plus de flexibilité, mais également plus de turnover, à bien prendre en compte.

Le montant du dépôt de garantie

Pour un bien meublé, le montant du dépôt de garantie à fournir est équivalent à 2 mois de loyer, hors charge. Pour un bien non-meublé, le montant s’élève à 1 mois de loyer hors charges.

Sachez par ailleurs que le dépôt doit être explicitement mentionné dans le bail, et ne peut pas être augmenté en cours de bail.

Le délai de préavis

Il arrive parfois que vous ou votre locataire décidiez de rompre le bail avant son terme.

Dans le cadre d’une location meublée, vous n’avez que 3 mois de préavis à donner à votre locataire et seulement 1 mois si l’initiative provient de ce dernier.

Dans une location vide, vous ne pouvez rompre le contrat sans une justification valable. Cela comprend vendre le bien, habiter dedans ou encore le louer à un membre de votre famille. Le préavis à fournir est alors de 6 mois. Si le départ est à l’initiative du locataire, il devra se notifier 3 mois en avance.

Fiscalité : la vraie différence

Le régime fiscal varie en fonction du type de location :

Location non meublée (vide)

Les loyers perçus sont imposés dans la catégorie des revenus fonciers.

Si vos revenus fonciers sont ≤ 15 000 €, vous relevez automatiquement du régime micro-foncier avec un abattement forfaitaire de 30 % sur vos loyers bruts (charges non incluses).

Si les revenus fonciers > 15 000 €, ou si vous optez pour plus d’optimisation, vous pouvez choisir le régime réel : vous déduisez les charges réelles (intérêts d’emprunt, travaux, etc.).

Le déficit foncier (si charges > revenus) est imputable sur le revenu global jusqu’à 10 700 € (plafond), l’excédent pouvant être reporté 10 ans.

Location meublée

Les revenus de la location meublée relèvent de la catégorie des Bénéfices industriels et commerciaux (BIC). Il existe deux grands régimes à connaître :

Régime micro-BIC (forfaitaire) : si vos recettes ne dépassent pas 77 700 € (pour location meublée “classique”) en 2025, vous y êtes automatiquement soumis. Un abattement forfaitaire de 50 % est appliqué (sans possibilité de déduire charges réelles). Ce régime est simple : vous ne faites pas de comptabilité poussée.

Régime réel : Si vos recettes dépassent 77 700 €, vous êtes (ou devez être) au régime réel. Vous pouvez alors déduire toutes les charges réelles, amortir le bien et le mobilier, etc. Ce régime est plus complexe, mais souvent plus favorable dès que les charges sont importantes.

En fonction du mode d’imposition choisi (au forfait ou au réel), de nettes différences sont donc à prévoir. De plus, les revenus des meublés sont soumis à la CET (la Contribution Economique Territoriale, un impôt local). Aussi, n’hésitez pas à vous renseigner auprès de votre centre d’impôt pour éviter les mauvaises surprises !

Réformes 2025 pour les meublés de tourisme non classés

La loi Le Meur (nov. 2024) réforme le régime micro-BIC pour les locations courtes durées non classées :

| Situation | Seuil micro-BIC (à partir de revenus 2025) | Abattement forfaitaire |

|---|---|---|

| Meublé de tourisme non classé | 15 000 € | 30 % |

| Meublé de tourisme classé / location meublée classique | 77 700 € | 50 % |

Ainsi, à partir des loyers encaissés en 2025 (imposés en 2026), si vous exercez une location touristique non classée, vous ne pourrez bénéficier du régime micro-BIC que jusqu’à 15 000 € de recettes, avec un abattement limité. Au-delà, vous serez en régime réel.

De plus, la réforme impose que les amortissements soient reprises dans le calcul de la plus-value en cas de revente, ce qui limite l’effet “double avantage” que certains propriétaires utilisaient

Comparaison fiscale : vide vs meublé

Mais alors, est-ce que la location meublée « gagne à tous les coups » ?

- Loyer plus élevé, vacance plus forte :

Oui, un logement meublé peut se louer 5 à 30 % plus cher qu’un logement vide (pour qualité, emplacement équivalents). Mais attention, comme on l'a déjà dit, vous devrez aussi faire face à davantage de turnover, de vacance locative, et de gestion.

- Coûts d’entretien plus lourds :

Avec une location meublée, il faut remplacer les meubles, la literie, l’électroménager, etc. Le risque d’usure est plus élevé, contrairement au non meublé qui demande moins de renouvellement.

- Flexibilité vs stabilité :

Meublé : bail plus court, plus de liberté (mais aussi plus de risques d’inoccupation). Vide : bail long (3 ans), plus de stabilité mais moins de souplesse.

- Fiscalité favorable (dans certains cas) :

Le régime réel en location meublée permet d’amortir le bien et le mobilier, ce qui peut réduire fortement voire annuler l’imposition et donc vous assurer une bonne rentabilité. Mais attention aux récents ajustements législatifs (reprise d’amortissement à la revente, seuils micro-BIC, etc.).

| Critère | Location vide | Location meublée |

|---|---|---|

| Catégorie fiscale | Revenus fonciers | BIC |

| Régime forfaitaire possible | Oui (micro-foncier) | Oui (micro-BIC) jusqu’à seuil |

| Plafond micro | 15 000 € (foncier) | 77 700 € (ou 15 000 € pour meublé tourisme non classé) |

| Abattement forfaitaire | 30 % | 50 % (ou 30 %) selon cas |

| Déduction de charges/amortissements | Régime réel possible | Régime réel obligatoire ou optionnel |

| Complexité | variable | plus complexe en réel |

| Risques / contraintes | moindre entretien | renouvellement mobilier, usure, droits touristiques, revente plus complexe |

Questions fréquentes sur location meublée vs non meublée

Peut-on louer en meublé de tourisme (Airbnb) sans être LMNP ?

Non, toute location meublée (résidentielle OU touristique) nécessite le statut LMNP avec immatriculation SIRET. Mais attention aux différences de réglementation. Une erreur fréquente est de louer en Airbnb sans déclaration. Ce qui vous expose à un risque d'amende jusqu'à 50 000 € + une régularisation fiscale.

Peut-on déduire l'achat de meubles en location vide ?

Non, c'est impossible. Les règles fiscales sont strictes. Pour un logement vide, aucun mobilier n'est déductible (même si vous laissez une cuisine équipée). Seuls sont déductibles les travaux, les intérêts emprunt, la taxe foncière, les charges et les assurances