Meilleur taux de crédit immobilier en juillet 2025

15 ans

20 ans

25 ans

15 ans

20 ans

25 ans

Sommaire

L'analyse des taux immobilier en juillet 2025

Les taux demeurent stables en ce début d'été. Malgré la nouvelle baisse des taux directeurs décidée par la Banque centrale européenne, les banques maintiennent leurs grilles de taux d'intérêt en juillet, préférant proposer des offres temporaires et ciblées à une baisse généralisée. Les primo-accédants (ceux qui achètent pour la première fois), les jeunes acheteurs et ceux optant pour la rénovation en bénéficient en premier lieu, avec des taux réduits et des PTZ doublés. Des conditions d'emprunt favorables à l'orée des vacances d'été.

En moyenne, en juillet 2025, les taux de crédit immobilier observés se situent à :

2,89% sur 15 ans,

3,03% sur 20 ans,

3,11% sur 25 ans.

Notre conseil du mois

Les taux immobiliers demeurent stables en juillet 2025, et certains profils peuvent même accéder à des taux légèrement plus bas. C’est le bon moment pour faire jouer la concurrence entre banques, simuler son taux et optimiser son dossier. Et si vous êtes éligible au PTZ dans sa version élargie, vous pouvez réduire drastiquement le coût total de votre crédit… tout en gagnant en pouvoir d’achat. Pensez-y !

L’avis de Pretto sur les taux actuels en juillet

« Les banques restent prudentes. Elles attendent des signaux plus clairs avant d’ajuster leurs taux. Mais le contexte reste intéressant pour les acheteurs, surtout s’ils savent activer les bons leviers. »

L'évolution des taux régionaux en juillet 2025

Les taux immobiliers peuvent sensiblement varier selon la région, et ce à cause de plusieurs facteurs : tension du marché local, politique commerciale des agences, mode de refinancement des banques (sur les marchés financiers pour les banques nationales, directement auprès des dépôts pour les banques régionales). Ainsi, on ne décroche pas forcément le même taux de crédit immobilier à Brest qu’à Marseille ou Paris. Les écarts varient selon le contexte économique et les stratégies des banques. Actuellement, ils sont assez limités. Mais parfois, aller signer un crédit dans une autre région peut s’avérer avantageux. Une opération appelée “dézonage” que maîtrise les courtiers.

Pour aller plus loin : Dézonage : et si vous alliez chercher votre prêt en région ?

Pour aller plus loin : Dézonage : et si vous alliez chercher votre prêt en région ?| Régions | Meilleurs taux | Taux ordinaires |

|---|---|---|

| 1. Auvergne-Rhône-Alpes | 3,04 % | 3,45 % |

| 2. Bourgogne-Franche-Comté | 3,04 % | 3,40 % |

| 3. Bretagne | 3,15 % | 3,45 % |

| 4. Centre-Val de Loire | 3,15 % | 3,45 % |

| 5. Grand-Est | 3,00 % | 3,48 % |

| 6. Hauts-de-France | 3,15 % | 3,48 % |

| 7. Ile-de-France | 3,04 % | 3,37 % |

| 8. Normandie | 3,15 % | 3,45 % |

| 9. Nouvelle-Aquitaine | 3,05 % | 3,45 % |

| 10. Occitanie | 3,15 % | 3,45 % |

| 11. Pays-de-la-Loire | 3,15 % | 3,48 % |

| 12. Provence-Alpes-Côte d'Azur | 3,20 % | 3,48 % |

Profil emprunteur : qui peut obtenir le meilleur taux immobilier ?

Les banques ont leur préférence et certains profils tirent mieux leur épingle du jeu, avec à la clé un taux immobilier plus bas. Alors, qui peut décrocher le meilleur taux en 2025 ? Sans surprise, les banques prêtent plus facilement aux acheteurs disposant de hauts revenus (supérieurs à 80 000 euros à l’année). Pour ces derniers, le taux immobilier actuel se situe à 2,80 % sur 15 ans, 2,90 % sur 20 ans et 3 % sur 25 ans (et des décotes supplémentaires sont possibles). Mais d’autres candidats au prêt sont particulièrement recherchés : les primo-accédants. Ainsi, celles et ceux qui souhaitent acheter pour la première fois se voient proposer des offres concurrentielles (prêt bas voire taux zéro sur une partie de l’emprunt).

Le taux immobilier, comment ça marche ?

Quand on parle prêt immobilier, le mot "taux" revient systématiquement. Et pour cause : c’est l’un des rares indicateurs faciles à comparer.

Mais quel taux au juste ? Celui affiché sur votre offre ou sur les simulateurs est généralement le taux nominal. C’est ce pourcentage qui détermine le montant des intérêts à rembourser à votre banque, en plus du capital prêté. Plus ce taux d’intérêt est élevé, plus le coût total du crédit augmente.

Prenons le cas d’Ingrid, qui souhaite emprunter 200 000 € sur 25 ans à un taux d’intérêt de 3,25 % (hors assurance). Elle remboursera 975 €/mois, soit 92 500 € d’intérêts sur toute la durée du prêt. Un petit changement de taux immobilier ? C’est potentiellement des milliers d’euros économisés.

Lorsque vous contractez un prêt immobilier, vous vous engagez à rembourser chaque mois à la fois le capital (soit le montant que vous avez emprunté) et les intérêts (à quoi s’ajoute l’assurance de prêt, dont on vous explique le fonctionnement ici).

Vous avez reçu une offre de prêt et ne savez pas à quoi correspond le “TAEG” indiqué ? Le “taux effectif global” regroupe l’ensemble des frais liés à l’emprunt. Le taux nominal, mais aussi les frais de dossier, de garantie, de courtage (si vous passez par un courtier) et l’assurance emprunteur. Ce chiffre vous permet de comparer d’un coup d’oeil l’offre faite à ce que vous propose la concurrence.

Les taux de crédit immobilier varient souvent, alors pour être bien informé, abonnez-vous à l’Alerte Taux. Chaque mois, recevez les taux du moment dans votre boite mail, pour ne rien rater et espérer décrocher le meilleur taux pour votre projet.

Comment obtenir le meilleur taux de prêt immobilier ?

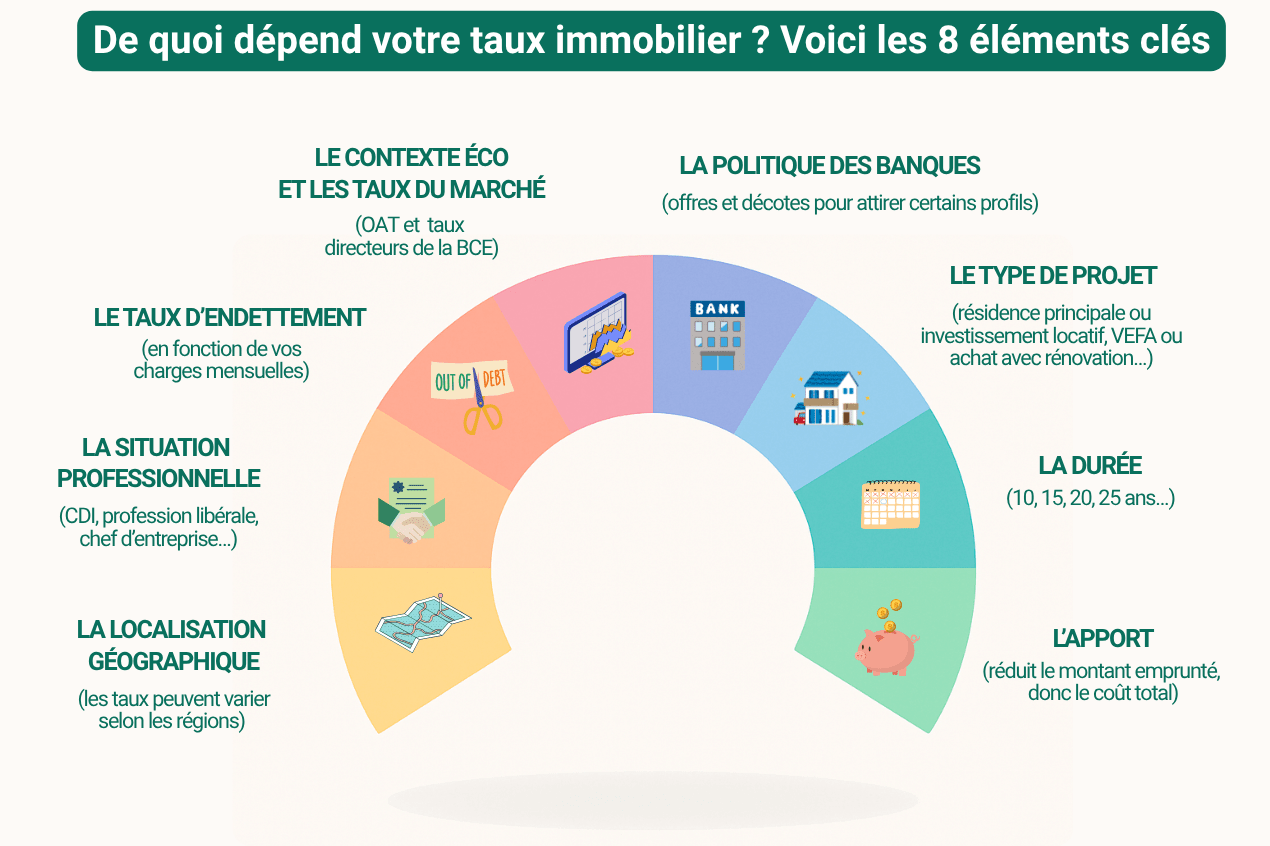

Le taux immobilier, c’est d’abord une question de profil. En effet, selon votre situation professionnelle, vos revenus et votre apport (mais aussi la durée de crédit), la banque vous proposera un taux d’emprunt immobilier qui veut varier sensiblement. Alors, sur quels critères jouer pour négocier le meilleur taux immobilier ?

Source : Pretto

Votre profil financier

Pour fixer votre taux d’intérêt immobilier, la banque évalue le risque qu’elle prend à vous prêter de l’argent, en analysant dans le détail votre profil :

Stabilité professionnelle : CDI, fonction publique, ancienneté sont rassurants.

Revenus : plus ils sont élevés et réguliers, mieux c’est.

- Taux d’endettement : restez sous les 35 % assurance incluse (sauf si votre profil vous permet de rentrer dans le quota de dérogation des banques - notamment si vous avez un très important reste à vivre).

Apport personnel : au moins 10 %, mais un plus gros apport rassurera d’autant plus la banque sur votre capacité à épargner (et à rembourser), qui sera plus encline à vous proposer un meilleur taux.

La solidité de votre projet immobilier

Le type de projet influe aussi sur le taux :

Achat de résidence principale en zone tendue = projet priorisé.

Investissement locatif avec revenus locatifs anticipés = plus risqué, donc taux de crédit immobilier souvent plus élevé, et la banque fera très attention au taux d’endettement.

Achat dans le neuf : avec le PTZ élargi (valable jusqu’au 31 décembre 2027), l’achat d’un appartement ou d’une maison (ou la construction en VEFA) sont favorisés pour les primo-accédants (l’expression qui désigne ceux qui achètent pour la première fois) qui souhaitent acheter leur résidence principale. Une partie (jusqu’à 50%, selon vos revenus) du montant de l’emprunt peut bénéficier d’un taux zéro, ce qui allège considérablement le coût du crédit et diminue le taux obtenu.

Pour aller plus loin : Cette astuce pour décrocher un taux sous les 2%

Pour aller plus loin : Cette astuce pour décrocher un taux sous les 2%Les contreparties envers la banque

Les banques sont des commerçants. Plus vous leur êtes "rentable", plus elles sont enclines à faire un geste sur le taux immobilier. Ainsi, voilà le genre de contreparties fréquemment demandées :

la domiciliation des revenus dans leur établissement

la souscription à des produits complémentaires : assurance (de prêt, habitation ou assurance vie), carte, livret…

Sachez que vous n’avez pas à souscrire à toutes les contreparties demandées par la banque. Cela peut d’ailleurs être un critère pour sélectionner l’offre de prêt la plus adéquate.

Jouer sur la durée de crédit pour décrocher un meilleur taux

La banque tient compte de la durée sur laquelle va s’étaler le prêt pour fixer le taux d’emprunt immobilier qu’elle va vous proposer. Un crédit sur une durée plus courte l’engageant moins, elle sera plus encline à proposer un taux d’intérêt bas. Ainsi en juillet 2025, les taux immobiliers actuels se situent à 2,87% pour un prêt sur 15 ans, contre 3% sur 20 ans et 3,09% sur 25 ans.

Pour aller plus loin : Prêt immobilier sur 15 ans : quelles spécificités ?

Pour aller plus loin : Prêt immobilier sur 15 ans : quelles spécificités ?Le taux d’usure, souvent évoqué en pleine période flambée des taux d’emprunt immobilier, est un plafond fixé par la Banque de France. Il sert à éviter les crédits abusifs. Aujourd’hui, il n’est plus un frein à l’obtention d’un prêt, mais reste un garde-fou réglementaire.

Augmenter votre apport

Au-delà du fait qu’un apport conséquent rassure la banque à la fois sur votre capacité à épargner et à rembourser, injecter plus de fonds peut mécaniquement réduire le montant emprunté. Cela pourrait dès lors vous permettre d’opter pour un prêt plus court, qui vous reviendra moins cher en termes de coût, et vous permettra de négocier un meilleur taux.

Trouver le bon taux immobilier, c’est surtout trouver la bonne offre

Comparer les taux d’emprunt immobilier est une étape indispensable, mais ce n’est qu’une partie de l’équation. Et c’est souvent ce que met en lumière un courtier.

Car une offre de crédit ne se limite pas à un chiffre : assurance, modularité du prêt, frais annexes ou conditions de remboursement anticipé peuvent aussi faire varier considérablement le coût total.

Surtout, une "bonne" offre est celle qui correspond vraiment à votre projet, à votre rythme de vie, et à vos priorités.

Le rôle du courtier est de vous aider à identifier l’offre la plus adaptée dans son ensemble, pas uniquement le taux de crédit immobilier le plus bas. Chez Pretto, on co-construit une stratégie sur-mesure pour répondre au mieux à vos besoins. Vous êtes acteur de votre projet, en choisissant l’offre la plus adaptée, avec un œil expert à vos côtés qui vous conseille pas à pas. Un vrai travail en duo pour construire un dossier solide, comparer les propositions et vous guider dans le choix final.

Ce que vous pouvez vraiment négocier (et qui peut faire la différence) :

le taux nominal

l’assurance emprunteur (qui peut doubler le coût du crédit, si elle est mal choisie et pas suffisamment adaptée)

les frais de remboursement anticipé (IRA)

les options de flexibilité du prêt : pause, modulation, remboursement partiel, etc.

Tableau comparatif : ce qu’on peut vraiment négocier

| Élément | Négociable ? | Impact potentiel |

|---|---|---|

| Taux d’intérêt | Oui | Élevé |

| Assurance emprunteur | Oui | Très élevé |

| Frais de dossier | Oui | Moyen |

| IRA | Oui | Moyen |

| Modularité | Oui | Confort |

| Frais de garantie | Non | Non |

En optimisant tous ces leviers, il est possible de gagner bien plus qu’avec un taux immobilier inférieur de 0,10 %.

FAQ

Comment obtenir le meilleur taux immobilier ?

Pour obtenir le meilleur taux de crédit, il est essentiel de présenter un dossier bien ficelé et de rassurer les banques quant au faible risque qu’elles prendront à vous prêter de l’argent (en privilégiant une durée courte, en optimisant votre apport et en conservant un endettement inférieur à 35%). Il faut également que votre dossier présente pour elle un intérêt commercial. Vous devrez donc être en mesure de leur offrir des contreparties, essentiellement concentrées autour de la domiciliation de vos revenus et de la souscription de produits annexes.

Quelle banque propose le meilleur taux de crédit immobilier ?

Chaque banque à ses propres appétences en termes de typologie de clients et de projets. Et afin de ventiler au mieux leurs portefeuilles, ces appétences changent au gré des saisons et des régions ! Sans une parfaite connaissance du marché en temps réel, il est donc impossible de définir la banque qui pourra vous proposer le meilleur taux. Nous serions donc heureux de faire prochainement votre connaissance afin de vous orienter au mieux.

Quels sont les taux immobiliers aujourd'hui ?

En juillet 2025, les taux d’intérêts se situent en moyenne à 2,87% sur 15 ans, 3% sur 20 ans et 3,09% sur 25 ans. Attention, ces taux d’emprunt immobilier varient sensiblement selon la nature du projet, votre profil, vos revenus etc.