L'historique des taux immobiliers en 2020

15 ans

20 ans

25 ans

15 ans

20 ans

25 ans

Sommaire

L’avis de Pretto sur les taux actuels en juillet

« Les banques restent prudentes. Elles attendent des signaux plus clairs avant d’ajuster leurs taux. Mais le contexte reste intéressant pour les acheteurs, surtout s’ils savent activer les bons leviers. »

En 2020, les taux ont atteint des niveaux jamais vus : 0,65% sur 15 ans. Retour sur une année exceptionnelle pour l’immobilier avec notre historique des taux de crédit en 2020.

Les banques ouvrent à nouveau les vannes du crédit

Si vous cherchez à acheter depuis quelques mois, la situation ne vous a peut-être pas échappé : depuis le début de l’année 2020, les banques ont resserré leurs conditions d’octroi du crédit. Cela fait suite aux recommandations du HCSF, qui préconise de limiter l’endettement des ménages.

Ces recommandations insistent notamment sur :

- un endettement strict des ménages à 33 % maximum

- une limitation de la durée de prêts - peu de crédits au-delà de 25 ans

Chez Pretto, notre simulateur intègre les différents critères d’octroi appliqués par les banques afin de vous donner la réponse la plus complète possible dès la fin de votre simulation. Si, selon les informations fournies, nous voyons que votre projet ne peut pas respecter ces critères, vous en êtes informé.

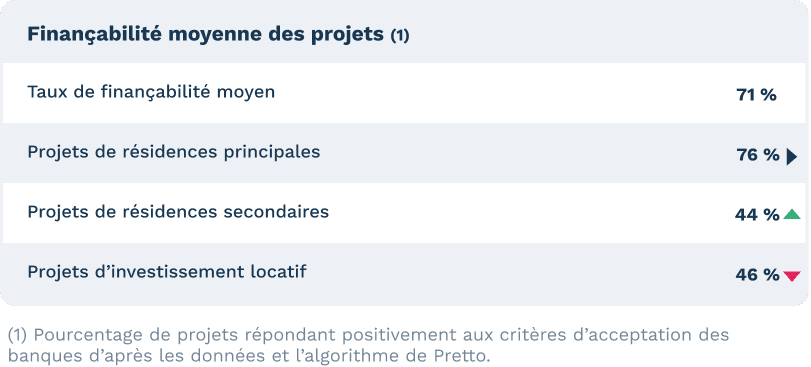

En analysant ces données, nous avons ainsi pu observer le pourcentage de dossiers non finançables auprès des banques :

- en janvier, les projets non finançables représentaient 30 % des simulations effectuées

- pendant le confinement, nous avons atteint un pic à 38 %

- les projets non finançables ne représentent plus que 25 % à l’heure actuelle

C’est logique au vu de la situation : pendant le confinement, en raison de la capacité de travail réduite, les banques avaient réduit la voilure concernant les dossiers acceptés, et durci les conditions d’octroi de crédit.

Depuis la fin du confinement, elles ouvrent à nouveau les vannes.

Les conditions gagnantes pour obtenir son prêt immobilier

Les banques accordent une attention toute particulière à certains critères de votre projet :

- le taux d’endettement maximum ne doit pas dépasser les 33 % : cela signifie que vos mensualités d’emprunt ne doivent pas représenter plus du tiers de vos revenus

- le montant d’apport recommandé est au minimum de 10 % afin de couvrir les frais de notaire et de garantie

- de l’épargne supplémentaire après projet

- pas de découvert dans vos relevés de compte (tous vos comptes)

- pas de multiples crédits à la consommation

Pour les banques, ces critères sont restrictifs. Elles peuvent y déroger pour certains dossiers (majoritairement des profils à haut revenus), mais ne le feront que rarement. Afin de mettre toutes les chances de votre côté, veillez donc à les respecter autant que possible !

Les taux immobiliers en avril 2020

L’année 2020 promettait d’être fructueuse pour l’immobilier, dans la lignée de 2019. Oui mais ça, c’était avant la pandémie du Coronavirus et le confinement imposé dans les pays européens, qui sont venus chambouler le marché de l’immobilier, au même titre que la totalité de l’économie française.

Depuis le début du mois d’avril, certaines banques remontent leurs taux ; malgré tout, ils restent très bas et permettent d’emprunter à faible coût.

Les taux immobiliers en avril 2020

En avril 2020, vous pouvez obtenir les taux suivants :

| Très bon taux | Bon taux | |

| Sur 15 ans | 0,80 % | 0,85 % |

| Equivalent coût du crédit | 12 306 € | 13 091 € |

| Sur 20 ans | 0,99 % | 1,05 % |

| Equivalent coût du crédit | 20 535 € | 21 822 € |

| Sur 25 ans | 1,07 % | 1,30 % |

| Equivalent coût du crédit | 28 030 € | 34 365 € |

Nous constatons que certaines banques ont remonté leurs taux d’emprunt immobilier de manière générale, quels que soient le profil d’emprunteur et la durée du prêt.

Cependant, si les taux tendent à remonter, nous sommes encore loin des taux qui étaient pratiqués il y a encore 4 ans, et la situation n’a rien à voir avec les taux de 2008. Consulter l'évolution des taux immobiliers.

Au début de la semaine, nous avons observé qu’un emprunteur seul avec 40 000 euros de revenus annuel voyait en moyenne son taux augmenter de 0,25 points.

Or, pour deux emprunteurs avec le même profil, cette augmentation était de 0,16 points sur 20 ans, et le taux était quasiment inchangé pour les autres durées.

Analyse de la remontée des taux immobiliers en avril 2020

Les taux immobiliers sont le reflet du taux de refinancement des banques. Ils sont aussi liés à l’activité macroéconomique du pays. Cela signifie que les banques ne décident pas seules des taux qu’elles appliquent, loin de là !

Les Obligations Assimilables du Trésor remontent

Le premier indicateur à observer actuellement est l’OAT 10 ans. Les Obligations Assimilables du Trésor représentent les emprunts réalisés par l’Etat pour son financement, pouvant aller jusqu’à 30 ans. Les taux d’intérêt de l’OAT 10 ans servent de référence pour définir les taux fixes des banques, et ils représentent pour les banques le taux rémunérateur d’un placement à moyen terme. Si les taux de l’OAT montent, les taux appliqués par les banques montent également, et inversement.

Voyez cela comme les 10 centimes supplémentaires sur le prix de la baguette que le boulanger applique lorsque le prix du blé augmente.

Les banques répondent également d’une politique commerciale

Les banques se doivent aussi d’analyser la situation en fonction de leurs capacités de traitement des dossiers. Actuellement, leurs services sont réduits : certaines agences sont fermées ou ne peuvent plus accueillir autant de clients, et les employés des services dédiés et du back office, qui traitent les dossiers, sont en sous-effectif.

Rien d’étonnant à ce qu’elles ne cherchent pas à aller de l’avant et à attirer énormément de dossiers, et ne proposent donc pas de taux extrêmement bas face à la concurrence.

Taux d’usure et crise du Coronavirus : quel rapport avec les taux immobiliers ?

Le taux d’usure, défini par la banque de France tous les trimestres, indique le taux maximum au-delà duquel vous ne pouvez pas emprunter. Il concerne votre TEG, et non pas uniquement le taux nominal que vous fournit la banque : il s’agit du taux qui recense la totalité des coûts de votre emprunt, et qui inclut donc notamment l’assurance de votre prêt.

Ce taux d’usure correspond à la moyenne des taux nominaux observés sur les 3 derniers mois + 33 %. Mais si les taux sont très bas, ce taux d’usure est donc également bas… et peut donc être problématique en cas de remontée importante des taux nominaux des banques.

Le taux proposé selon votre profil, ajouté aux autres coûts de l’emprunt, peut vous faire passer du côté des projets non finançables en raison du taux d’usure alors même que la banque serait prête à vous financer ! C’est ce qu’on appelle l’effet ciseau, qui explique pourquoi la remontée des taux immobiliers peut être dommageable pour les projets les plus fragiles, même si le coût de l'emprunt reste faible.

Peut-on prédire les taux pour les prochains mois ?

En temps normal, il est déjà difficile de faire des prévisions sur l'évolution des taux immobilier. En cette période très particulière, la situation est encore plus incertaine (qu'il s'agisse de la durée du confinement et des mesures associées, ou de la réaction des marchés à la sortie), il est donc difficile de se prononcer sur la suite de cette évolution.

Peut-on prédire les taux pour les prochains mois ?

En temps normal, il est déjà difficile de faire des prévisions sur l'évolution des taux immobilier. En cette période très particulière, la situation est encore plus incertaine (qu'il s'agisse de la durée du confinement et des mesures associées, ou de la réaction des marchés à la sortie), il est donc difficile de se prononcer sur la suite de cette évolution.

A retenir cependant : les taux sont toujours très bas et l'immobilier est très largement considéré en France comme une valeur refuge.

Les taux immobiliers en mai 2020

La crise du Covid-19 a fortement perturbé le marché des crédits depuis le mois de mars 2020. En avril, la plupart des banques avaient ainsi remonté leurs taux, ce qui se confirme pour le mois de mai.

Cependant, le taux moyen des crédits toutes durées confondues reste stable, car les banques se concentrent sur les profils les plus stables, conséquence à la fois des recommandations du Haut Conseil de Stabilité Financière en décembre 2019, et de la situation actuelle.

Les taux observés par profil

Le taux immobilier varie en fonction de votre profil, mais aussi de la durée de votre crédit. En mai, nous avons ainsi observé les taux pour les profils suivants :

- profil 1 : personne empruntant seule, 40 000 € de revenus annuels

- profil 2 : 2 emprunteurs, 80 000 € annuels à deux

- profil 3 : 2 emprunteurs, 120 000 € annuels à deux

| Profil 3 | Profil 2 | Profil 1 | |

| Sur 15 ans | |||

| Taux immobilier | 0,9 % | 1 % | 1,25 % |

| Equivalent coût du crédit* | 13 879 € | 15 458 € | 19 439 € |

| Sur 20 ans | |||

| Taux immobilier | 1,1 % | 1,25 % | 1,4 % |

| Equivalent coût du crédit* | 22 897 € | 26 144 € | 29 421 € |

| Sur 25 ans | |||

| Taux immobilier | 1,25 % | 1,4 % | 1,55 % |

| Equivalent coût du crédit* | 32 978 € | 37 153 € | 41 374 € |

*pour un emprunt de 200 000 €

Situation générale des taux en mai 2020

En avril, nous avions pu constater que de nombreuses banques avaient remonté leurs taux, quel que soit le profil de l’emprunteur et la durée d’emprunt. Cette hausse se confirme pour le mois de mai.

- Les banques qui avaient déjà annoncé une remontée des taux (généralement entre 0,2 et 0,5 points) ne les modifient pas à l’heure actuelle.

- Les banques qui étaient restées stables en avril ont de leur côté annoncé une hausse des taux, de l’ordre de 0,3 points en moyenne, ce qui est cohérent avec les mouvements observés en avril.

On assiste donc à un phénomène de rattrapage, mais il n’y a pas de mouvement de hausse généralisé sur l’ensemble des banques.

Cependant, en fonction de votre profil et de la durée d’emprunt, votre taux immobilier ne sera pas impacté de la même manière.

Nous avons ainsi pu observer les mouvements suivants pour un emprunt sur 15 ans :

- un emprunteur seul avec 40 000 € de revenus annuel voit une hausse de 0,25 points sur son taux

- deux emprunteurs avec un revenu de 80 000 € annuel voient une hausse de 0,15 points sur leur taux

- deux emprunteurs avec un revenu de 120 000 € annuels voient une hausse de 0,35 points sur leur taux

Analyse des taux moyens observés en mai 2020

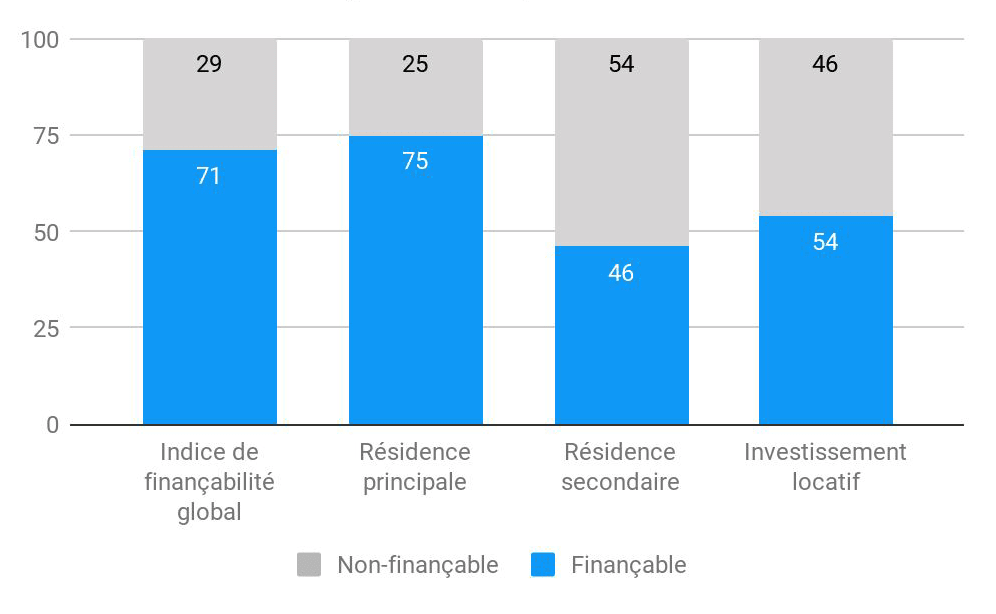

Vous pouvez voir à partir de ce graphique que les taux immobiliers ont fortement baissé depuis 2004, pour se stabiliser à des niveaux historiquement bas. Et malgré les hausses de taux annoncées par les banques, les taux moyens observés restent stables par rapport à la fin de l’année 2019.

Comment cela se fait-il ?

Cela est dû au fait que les banques ont resserré les conditions d’octroi du crédit dès décembre 2019, suite aux recommandations du Haut Conseil de Stabilité Financière.

Ainsi, les emprunteurs les moins dotés en apport personnel (à savoir les ménages modestes) ont eu moins accès à l’emprunt. Par ailleurs, les banques ont également diminué la part des emprunts très longs.

Le taux moyen des crédits s’est donc stabilisé.

Pourquoi les banques augmentent-elles leurs taux ?

Les taux immobiliers sont liés à l’activité macroéconomique du pays. Les banques ne décident pas seules des taux qu’elles vont appliquer, mais suivent elles aussi les tendances des marchés.

L’un des critères à observer est l’OAT 10 ans.

Les Obligations Assimilables du Trésor représentent les emprunts réalisés par l’Etat pour son financement pouvant aller jusqu’à 30 ans. Les taux d’intérêt de l’OAT 10 ans servent de référence pour définir les taux fixes des banques, et ils représentent pour les banques le taux rémunérateur d’un placement à moyen terme. Si les taux de l’OAT montent, les taux appliqués par les banques montent également, et inversement.

En revanche, il est logique que les banques n’ayant pas encore haussé leurs taux le fassent ce mois-ci. C’est un peu l’équivalent des 10 centimes supplémentaires sur le prix de la baguette que le boulanger applique lorsque le prix du blé augmente.

Les banques ont adapté leur politique commerciale

Les banques appliquent également une hausse ou une baisse des taux en fonction de leur politique commerciale : tous les établissements ne sont pas attirés par les mêmes profils, et cela se voit dans les offres proposées.

Ainsi, telle banque voudra attirer une clientèle jeune avec une évolution de revenus et acceptera les petits apports, tandis que telle autre sera plus conciliante avec les professions libérales.

Le double phénomène des recommandations du HCSF et de la crise du Coronavirus amène les banques à réduire la voilure concernant les dossiers les moins solides : cela concerne les ménages avec peu ou pas d’apport, ou aux revenus faibles.

Les profils solides n’ont de leur côté aucun souci à se faire !

En mai, les banques anticipent le déconfinement

Le confinement et le passage au télé-travail pour la majorité des travailleurs français avait évidemment eu un impact sur la capacité de traitement des dossiers de la part des banques.

On observe à l’heure actuelle que les services continuent sans cesse à augmenter leurs capacités : adaptation au télé-travail, anticipation du déconfinement… Les banques peuvent traiter plus de dossiers, même dans les régions où le confinement risque potentiellement de se prolonger.

En situation économique normale, il est déjà difficile de se risquer à prédire les taux immobiliers sur les mois à venir. C’est encore plus compliqué à l’heure actuelle, puisque tout dépend de la reprise économique post-confinement. Impossible, donc, de se prononcer sur les évolutions dans les prochains mois.

Une chose est sûre cependant, l’immobilier est considéré par beaucoup de Français comme une valeur refuge, ce qui est encouragé par les taux encore très bas.

Les taux immobiliers de juin 2020

La sortie du confinement a marqué une relance du marché de l’immobilier en France. Les visites de bien sont à nouveau possibles, les différents acteurs du secteur ont rouvert leurs agences et ont récupéré de la capacité de travail. Et c’est une très bonne nouvelle car les Français ont toujours autant envie d’acheter !

En avril et en mai, la tendance des taux immobiliers était à la hausse liée à des indices macro-économiques. En juin, cette tendance se confirme et se stabilise, tandis que les banques ouvrent à nouveau les vannes pour traiter les nouveaux dossiers de financement.

L’évolution des taux immobiliers en juin 2020

Les taux observés par profil

- profil 1 : personne empruntant seule, 40 000 € de revenus annuels

- profil 2 : 2 emprunteurs, 80 000 € annuels à deux

- profil 3 : 2 emprunteurs, 120 000 € annuels à deux

| Profil 3 | Profil 2 | Profil 1 | |

| Sur 15 ans | |||

| Taux immobilier | 0,95 % | 1,26 % | 1,36 % |

| Equivalent coût du crédit* | 14 667 € | 19 600 € | 21 206 € |

| Sur 20 ans | |||

| Taux immobilier | 1,10 % | 1,41 % | 1,49 % |

| Equivalent coût du crédit* | 22 897 € | 29 640 € | 31 401 € |

| Sur 25 ans | |||

| Taux immobilier | 1,30 % | 1,58 % | 1,70 % |

| Equivalent coût du crédit* | 34 365 € | 42 224 € | 45 641 € |

*pour un emprunt de 200 000 €

Attention cependant : ce tableau est purement indicatif et ne remplace pas une analyse précise et détaillée comme nous la proposons via notre simulateur.

Situation générale des taux en juin 2020

En avril, les banques avaient remonté leurs taux pour répondre à la hausse des OAT qui s’était faite sentir en mars après l’annonce du confinement. En mai, les quelques banques qui n’avaient pas fait bouger leurs taux avaient rejoint le navire. Et en juin, la situation finit de se stabiliser : toutes les banques ont désormais modifié leurs taux de l’ordre de 0,3 points.

Les établissements qui avaient répercuté une hausse plus élevée au cours des derniers mois ont également rectifié la tendance au mois de juin.

Enfin, certains établissements marquent une nouvelle hausse (légère) de leurs taux, liée à une régulation du nombre de dossiers. Cette situation reste marginale.

Cette stabilisation s’explique au niveau macro-économique par le fait que les OAT n’ont pas bougé depuis fin mars.

Les Obligations Assimilables du Trésor représentent les emprunts réalisés par l’Etat pour son financement, pouvant aller jusqu’à 30 ans.

Les banques se basent sur les taux de l’OAT 10 ans pour définir leurs taux fixes : si le taux de l’OAT augmente, les banques le répercutent sur leur propre taux. C’est un peu l’équivalent d’une augmentation du prix d’un produit liée à une hausse du prix de la matière première.

Mais finalement, cette hausse généralisée des taux est à mettre en perspective avec l’évolution des taux au cours des dernières années, comme le montre le graphique ci-dessous :

Vous pouvez ainsi voir que les taux moyens observés sont stables par rapport à la fin de l’année 2019, et restent à des niveaux plancher comparé aux années précédentes. Le coût de l’emprunt est toujours très bas !

En dehors du taux immobilier, les conditions d’octroi de prêt évoluent

Les banques ouvrent à nouveau les vannes du crédit

Si vous cherchez à acheter depuis quelques mois, la situation ne vous a peut-être pas échappé : depuis le début de l’année 2020, les banques ont resserré leurs conditions d’octroi du crédit. Cela fait suite aux recommandations du HCSF, qui préconise de limiter l’endettement des ménages.

Ces recommandations insistent notamment sur :

- un endettement strict des ménages à 33 % maximum

- une limitation de la durée de prêts - peu de crédits au-delà de 25 ans

Chez Pretto, notre simulateur intègre les différents critères d’octroi appliqués par les banques afin de vous donner la réponse la plus complète possible dès la fin de votre simulation. Si, selon les informations fournies, nous voyons que votre projet ne peut pas respecter ces critères, vous en êtes informé.

En analysant ces données, nous avons ainsi pu observer le pourcentage de dossiers non finançables auprès des banques :

- en janvier, les projets non finançables représentaient 30 % des simulations effectuées

- pendant le confinement, nous avons atteint un pic à 38 %

- les projets non finançables ne représentent plus que 25 % à l’heure actuelle

C’est logique au vu de la situation : pendant le confinement, en raison de la capacité de travail réduite, les banques avaient réduit la voilure concernant les dossiers acceptés, et durci les conditions d’octroi de crédit.

Depuis la fin du confinement, elles ouvrent à nouveau les vannes.

Les conditions gagnantes pour obtenir son prêt immobilier

Les banques accordent une attention toute particulière à certains critères de votre projet :

- le taux d’endettement maximum ne doit pas dépasser les 33 % : cela signifie que vos mensualités d’emprunt ne doivent pas représenter plus du tiers de vos revenus

- le montant d’apport recommandé est au minimum de 10 % afin de couvrir les frais de notaire et de garantie

- de l’épargne supplémentaire après projet

- pas de découvert dans vos relevés de compte (tous vos comptes)

- pas de multiples crédits à la consommation

Pour les banques, ces critères sont restrictifs. Elles peuvent y déroger pour certains dossiers (majoritairement des profils à haut revenus), mais ne le feront que rarement. Afin de mettre toutes les chances de votre côté, veillez donc à les respecter autant que possible !

Taux d’usure et taux immobilier : quelle est la situation en juin 2020 ?

Le taux d’usure représente le taux maximum auquel la banque peut vous accorder votre crédit. Déterminé par la Banque de France tous les trimestres, il est calculé en faisant la moyenne des taux observés au cours de trois derniers mois, auquel on ajoute 33 %.

Ce taux d’usure s’applique sur le TEG, et non pas sur le taux nominal. Le TEG représente l'agrégation de tous les frais liés à votre emprunt, et inclut donc notamment le taux de l’assurance emprunteur et les frais de dossier.

Depuis avril 2020, vous ne pouvez pas emprunter au delà des TEG suivants :

| Durée du prêt | Taux d’usure |

|---|---|

| inférieure à 10 ans | 2,41 % |

| entre 10 et 20 ans | 2,40 % |

| au-delà de 20 ans | 2,51 % |

Etant donné que les taux d’emprunt étaient très bas au premier trimestre 2020, le taux d’usure actuel est également bas. La remontée des taux depuis le mois de mars peut donc potentiellement sortir les ménages les plus modestes de l’emprunt.

Mais pour un profil “classique” comme on le présentait plus haut, l’effet ciseau est limité.

Afin de mettre toutes les chances de votre côté, vous pouvez vous faire accompagner par un professionnel du crédit. Il peut notamment vous aider à consolider votre dossier, et l’optimiser pour vous permettre de rentrer dans les critères des banques.

- Les taux immobiliers se stabilisent pour le mois de juin, ce qui est cohérent avec la grande stabilité des taux de l’OAT 10 ans, qui n’ont pas bougé depuis fin mars.

- Depuis le début de l’année 2020, les banques sont cependant plus strictes sur les conditions d’octroi du crédit, même si la situation est plus souple que pendant le confinement.

- La remontée des taux ce trimestre peut sortir certains ménages de l’emprunt. Afin de mettre toutes les chances de votre côté, faites-vous accompagner par un courtier qui saura optimiser votre dossier de demande de crédit.

Les taux de crédit immobilier en juillet 2020

Taux moyens : 0,89 % sur 15 ans, 1,02 % sur 20 ans et 1,34 % sur 25 ans, avec possibilité de négocier sur les dossiers solides des taux à 0,65 % sur 15 ans, 0,80 % sur 20 ans et 1,20 % sur 25 ans.

En ce mois de juillet, la plupart des banques finissent de corriger la hausse des taux survenue pendant le confinement, avec une baisse de 0,1 à 0,25 %. Globalement, avec une économie qui repart, et des banques qui retrouvent une capacité de production quasi normale, la situation des taux est à la baisse. Quelques banques avaient déjà amorcé la tendance en juin, et la baisse de l’OAT se poursuit sur les dernières semaines plaçant l’OAT 10 ans nettement en territoire négatif : il semble donc peu probable que les taux repartent à la hausse à court terme.

La légère hausse des taux d’usure sur les prêts de 20 ans et plus, de 2,51 % à 2,57 % apporte un peu plus de marge de manoeuvre dans la gestion de dossiers qui étaient jusqu’ici finançables, mais exclus par l'effet ciseau (hausse des taux du crédit/ baisse des taux d’usure). Les bons profils peuvent espérer des taux attractifs, à l’instar de ce couple de cadres de 40 ans, aux revenus de 80 000 € net par an et avec un apport de 60 000 €, ayant obtenu un prêt de 400 000 € sur 20 ans à 0,8 %.

Cette hausse des taux d’usure, est certes très légère, mais constitue un élément positif pour la reprise des dossiers permise par la baisse des taux et les objectifs des banques à atteindre d’ici la fin d’année. Des profils qui ne rentraient pas dans les critères pourront désormais être éligibles, comme certains clients de plus de 45 ans qui étaient pénalisés par le poids de l’assurance de prêt

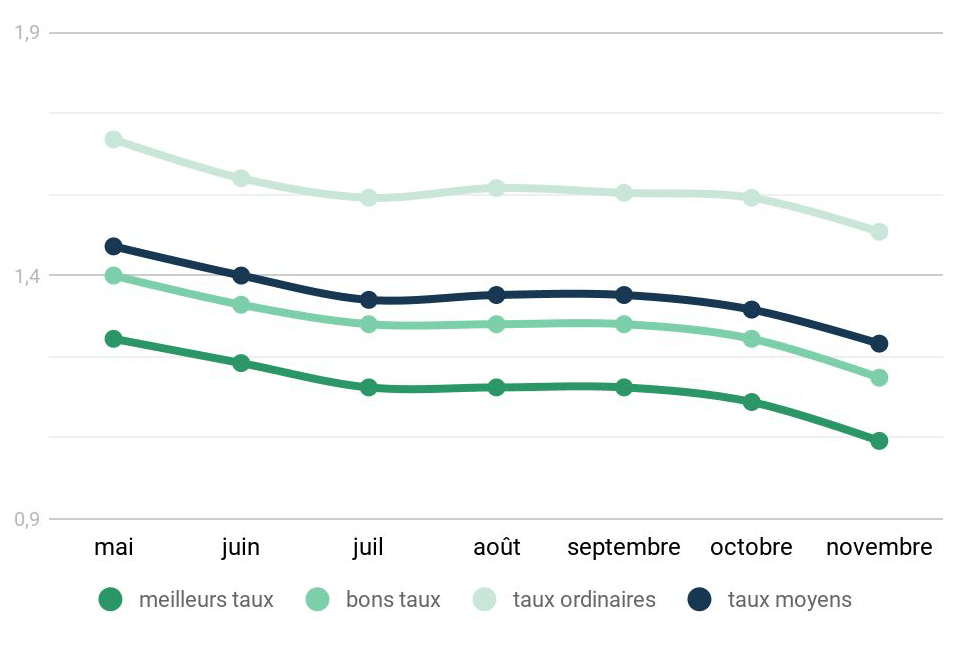

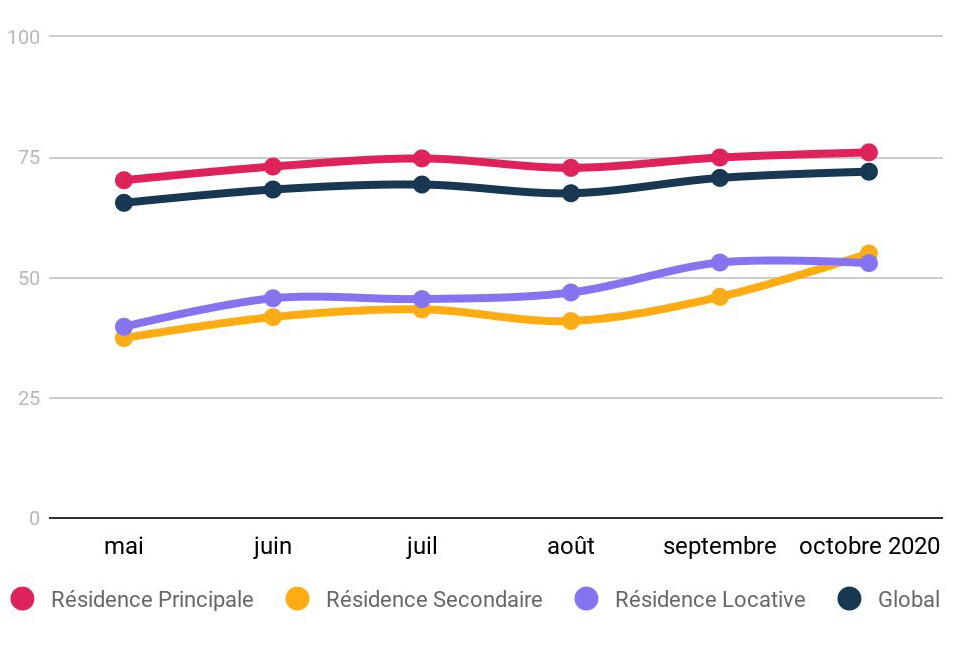

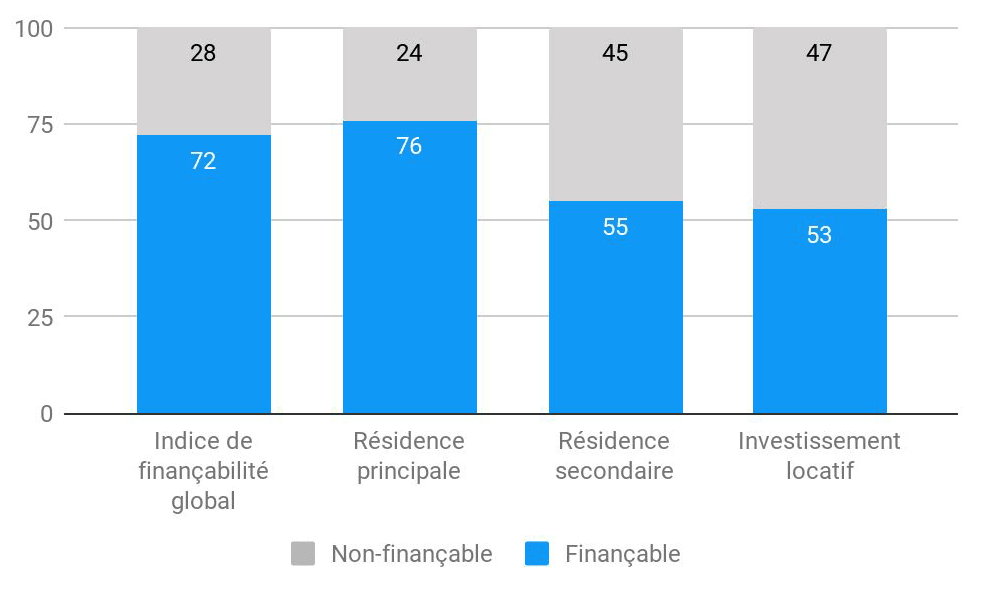

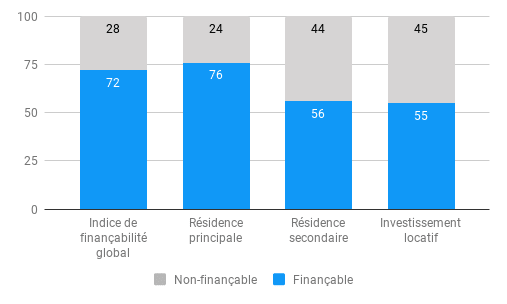

Enfin, signe supplémentaire que la situation s’améliore, l’indice de finançabilité Pretto s’améliore : 71 demandes sur 100 correspondent à des projets finançables, l’indice n’était que de 63 sur 100 pendant le confinement.

Investissement locatif et activité partielle, des dossiers en difficulté

“Les recommandations du HCSF constituent un frein encore trop fort. C’est particulièrement vrai pour les investisseurs. En 2019, un taux d’endettement élevé n’était pas un problème rédhibitoire pour les banques. Aujourd’hui, même avec des revenus confortables, autour de 80 000 € pour une personne seule et un reste à vivre élevé, un taux d’endettement supérieur à 33 % rend très souvent le dossier impossible à financer, explique Pierre Chapon, CEO et co-fondateur de Pretto. En début d’année, selon une étude menée par Pretto, 8 % des ménages se sont retrouvés exclus du crédit immobilier du fait du durcissement des limites d’endettement suite aux recommandations du HCSF (pour un impact estimé de 120 000 projets sur une année pleine) et pour ceux en capacité d’emprunt, la durée de crédit a été rallongée dans la moitié des cas (20% des emprunteurs voient leur durée de financement se rallonger de 3 ans ou plus), afin de diminuer ce taux d’endettement. Il y a peu de chances d’assister à un changement, tant que le HCSF ne reviendra pas sur ses recommandations”.

Enfin, le prolongement du chômage partiel impacte la capacité d’emprunt des particuliers sur les prochains mois. Certains devront reporter leur projet.

Les banques privilégient les profils travaillant de nouveau à temps plein, ou dont la baisse du salaire n’impacte pas la capacité d’emprunt. La situation peut être plus complexe pour les employés de secteurs touchés de plein fouet par la crise, les banques étant prudentes face aux risques existant pour leurs emplois

Le mois de juin 2020 chez Pretto

| Montant moyen d’emprunt | 321 977 € |

| Durée moyenne d'emprunt | 21 ans |

| Revenus moyens des emprunteurs | 72 200 € |

| Âge moyen des emprunteurs | 34 ans |

| Nombre de projets finançables sur 100 | 71 |

| Indice de finançabilité sur les résidences principales | 76 % |

| Indice de finançabilité sur les résidences secondaires | 43 % |

| Indice de finançabilité sur l'investissement locatif | 48 % |

L'indice de finançabilité est calculé selon les critères d’acceptation des banques d’après les donnés et l’algorithme de Pretto

Les taux immobiliers en août 2020

Une période propice à la recherche de bien pour les futurs acquéreurs

En ce mois d'août, les taux immobiliers se maintiennent à un niveau relativement bas, avec une stabilité observée pour la plupart des banques. Les taux d'une durée de 20 ans augmentent néanmoins de 0,10 % en moyenne par rapport au mois précédent. Une situation cohérente avec la légère baisse des OAT de 0,1. Pour rappel, les OAT, ce sont les obligations Assimilables du Trésor français, obligations émises par l’Etat pour 2 à 50 ans. Et elles permettent à l’Etat français de financer les emprunts des banques.

Mieux comprendre l'influence des OAT sur l'évolution des taux immobiliers.

"Au vu de la baisse des OAT de 0,1 point, il est assez normal que les taux restent stables. D'autant plus que les banques ne disposent pas de leur capacité totale pour traiter les dossiers en plein été, certaines préférant suspendre l'afflux jusqu'à la rentrée"

Par ailleurs, chez Pretto, nous pouvons confirmer la reprise avec une production (création de crédits) soutenue en juillet. Un constat qui rejoint les conclusions de la Banque de France, qui soulignait début juillet une hausse de la production de crédits immobiliers, retrouvant son niveau de mars 2020.

Nous continuons d'être dans un effet de rattrapage de dossiers suite au déconfinement, combiné à un afflux de dossiers créé par la baisse des taux en juillet. Le mois d'août étant plus calme, c'est le bon moment pour les particuliers de se lancer dans leur projet immobilier, d'affiner leurs recherches, par exemple avec notre application Pretto Search. L'activité va reprendre de plus belle à la rentrée, il peut être opportun de signer son compromis de vente fin août pour passer son dossier à la banque début septembre

L'étau continue de se resserrer : certaines banques ne financent pas au-delà de 90 %

Le financement à 110 % devient également de plus en plus rare, et certains acteurs refusent même de financer des dossiers au-delà de 90 %.

"L'activité économique a repris, mais les banques restent prudentes. Dans ce contexte aggravé, les ménages modestes restent pénalisés par les recommandations du HCSF. Après six mois d'observations, nous nous attendons avec grand intérêt son nouveau rapport attendu en septembre".

Les taux immobiliers en septembre 2020

Les taux de septembre ne connaissent pas d'évolution et restent stables. Les banques se concentrent sur le traitement des dossiers du mois d'août.

Pas de surprise en cette rentrée 2020

Les taux moyens sur 15, 20 et 25 ans sont identiques au mois d'août (0,95 %, 1,13 % et 1,35 %). Les meilleurs profils peuvent espérer des taux de 0,70 %, 0, 85 % et 1,05 % sur les durées de 15, 20 et 25 ans.

Dans ce contexte, il n'est pas étonnant que les taux aient peu bougé: les banques ont besoin de temps. L'objectif n'est pas de faire un appel d'air en cette rentrée déjà chargée.

En revanche, notre indice de projets finançables, c'est-à-dire correspondant positivement aux critères d’évaluation des banques (taux d’endettement, apport, revenus…) connaît une baisse de 3 points. Le recul est en particulier notable sur le financement des résidences principales et secondaires. Cette baisse témoigne du respect strict des 33 % d'endettement par les banques qui continue de se généraliser.

Le financement sans apport encore possible !

Mais si les banques respectent de façon stricte la règle du 33 % d’endettement, elles s’accordent des marges de manœuvre sur le financement sans apport. Et nous avons remarqué que ce sont notamment les banques mutualistes.

Il reste donc encore possible de réaliser un prêt sans apport actuellement. Première condition : avoir moins de 35 ans. La banque s'intéressera ensuite à votre dossier, qui doit témoigner d'une gestion de budget très saine. Ensuite, évitez d'avoir un crédit en cours. Et enfin, ayez un peu d'épargne de précaution de côté

Les taux immobiliers en octobre 2020

En ce début de mois d'octobre, les banques ont décidé de baisser leurs taux d'en moyenne 0,1 point. La hausse des taux d'usure sur les durées de 20 ans et plus favorise l'arrivée de nouveaux dossiers. On fait le point.

Une situation qui reste calme

En effet, les banques ont décidé d'abaisser leurs taux en moyenne de 0,1 point, tous profils confondus. Les taux moyens sur 15, 20 et 25 ans se situent à 1,06 %, 1,25 % et 1,49 % (contre 1,08 %, 1,26 % et 1,52 % en septembre 2020).

Chez nous, les meilleurs profils peuvent espérer des taux de 0,74 % 0,94 % et 1,29 % sur les durées de 15, 20 et 25 ans.

Certaines banques avaient arrêté de traiter des dossiers pendant le confinement, elles sont donc à la recherche de volume, ce qui les amène à abaisser leurs taux. Combiné à la hausse du taux d'usure de 0,11 points pour les prêts de 20 ans et plus, nous nous attendons à un appel d'air significatif sur le dernier trimestre de l'année

Nette amélioration de la finançabilité des investisseurs locatifs

Notre indice global de finançabilité -nous vous le présentions ici qui évalue la part de simulations répondant positivement aux critères des banques, est en hausse de 3 points par rapport au mois d'août. La situation s'améliore légèrement pour les résidences principales (+1 point) et les résidences secondaires (+2 points).

Par ailleurs, la finançabilité des investisseurs locatifs connaît un rebond de 6 points entre août et septembre 2020.

"Notre récente analyse a montré que les investisseurs sont la variable d'ajustement des banques, avec une perte de 13 points en finançabilité entre 2019 et 2020. La situation s'améliore quelque peu pour cette catégorie d'emprunteurs, signe de la volonté des banques d'augmenter leur production de crédit après l'été".

Trouver de nouvelles solutions de financement

Nous avons ainsi estimé que plus de 12 % des projets sont impactés par les nouvelles règles d'endettement. Heureusement, un ajustement du montage permet pour un tiers de ces projets de se réaliser moyennant une augmentation de l'apport et/ou un allongement de la durée.

L'objectif du HCSF est de contrôler le risque lié à l'endettement des ménages, notamment en mobilisant plus l'épargne et en limitant les prêts sur des très longues durées. L'étude d'impact nécessite un minimum de recul, nous n'avons donc pas été surpris par le maintien des mesures annoncé en septembre

Si l'emprunteur possède déjà un crédit, on peut aménager le nouveau crédit pour le lisser sur le crédit existant, c'est à dire prévoir une mensualité plus basse tant que le crédit en cours n'est pas soldé, ce qui permet de réduire l'endettement. Les banques ont tout intérêt à les pratiquer, car elles perdent trop de profils de qualité, dont le reste à vivre est assez conséquent

Les taux immobiliers de novembre 2020

En ce début de reconfinement, les banques ont décidé de maintenir leurs taux à des niveaux attractifs. Une partie d'entre elles pratique une baisse allant de 0,05 à 0,1 point. Dans un contexte de fin d'année perturbé, les établissements bancaires préparent déjà l'année 2021

Maintien des taux à des niveaux bas

Pour ce début de mois de novembre, les taux de l'OAT (Obligations Assimilables du Trésor français, titres d'emprunt obligataires émis par l'Etat pour 2 à 50 ans) restent négatifs, presque inaffectés par les annonces du reconfinement : -0,4 % au lendemain du discours du Président de la République, contre -0,32 % au 6 octobre par exemple.

Dans un contexte de fin d'année perturbé, quelques banques ont décidé d'abaisser leurs taux afin de rattraper des banques concurrentes et de proposer une offre compétitive. Les taux moyens sur 15, 20 et 25 ans se situent à 1,11 %, 1,26 % et 1,53 % (contre 1,17 %, 1,33 % et 1,58 % en octobre 2020).

Nous avons ainsi observé une réduction des écarts entre les établissements bancaires : les banques les plus compétitives ayant déjà bénéficié de leur positionnement attractif conservent des taux stables, et celles qui n'avaient pas autant suivi le mouvement de baisse des derniers mois s'alignent en partie.

Le financement du crédit immobilier en bonne santé

L'indice est en nette amélioration pour les résidences secondaires, avec une hausse de 10 points ! Preuve que les conditions de financement se sont améliorées.

Cette amélioration de l'indice des résidences secondaires signifie aussi que les projets moins réalistes de résidences secondaires ayant germé à la suite du premier confinement pèsent moins dans les volumes de demandes.

Quelles conséquences du reconfinement ?

Comme vous le savez, nous sommes continuellement au contact des différentes banques, et nos équipes ont une vision claire sur la capacité des banques à opérer en fonction du contexte. Depuis les annonces du reconfinement, il est clair que les banques sont dans une bien meilleure position que lors du premier confinement pour assurer la continuité de leurs opérations : elles sont organisées et la digitalisation s'est accélérée.

Si les banques avaient souffert fortement du premier confinement, elles ont répondu présent sur les derniers mois, et la production a été soutenue, en dépit des conditions imposées par le HCSF. Avec ce nouveau confinement, nous anticipons un impact bien moins fort, que ce soit sur les taux ou sur la capacité à prendre en charge les dossiers.

En effet, comme nous vous le disions ici, les banques se sont adaptées, et le fait que les écoles restent ouvertes simplifie grandement le quotidien des équipes dans les banques. Pas trop d'inquiétude de ce côté, donc.

Les taux immobiliers en décembre 2020

En dépit du confinement, l'activité des banques s'est maintenue au mois de novembre. Début décembre, les grilles de taux reçues pointent vers une nouvelle baisse des taux par les banques désireuses d'accompagner la reprise du marché immobilier. En outre, la finançabilité des projets reste stable.

Une finançabilité stable, qui traduit la continuité du service des banques pendant le confinement

Le 1er confinement avait fortement perturbé l'activité des banques, avec du personnel dans l'impossibilité de travailler du fait de la fermeture des écoles, et une faible préparation au traitement des demandes à distance. En conséquence, la capacité des banques à répondre à la demande s'était fortement dégradée, avec des taux d'accord en forte baisse.

A l'inverse du printemps, les banques étaient mieux préparées en cette fin d'année, et l'ouverture des écoles a permis une très bonne continuité des opérations. Si la mise en place des processus à distance a quelque peu perturbé leur fonctionnement début novembre, elles ont par la suite opéré avec fluidité.

Notre indice en novembre reflète la très bonne continuité des services bancaires : la finançabilité n'a pas été impactée par ce nouveau confinement. Preuve supplémentaire de cette continuité s'il en faut, les délais de traitement des dossiers était les plus courts de l'année 2020 : 10 jours en moyenne, alors que nous étions en plein confinement !

Conséquence, le traitement des dossiers n'a pas été impacté. Notre indice global de finançabilité, qui évalue la part de simulations qui répondent positivement aux critères d'octroi des banques, est stable. Il est identique à celui du mois dernier (72 points), de même que celui des résidences principales (76 points).

A titre de comparaison, en avril dernier, en plein premier confinement, la finançabilité globale était de 62 points, de 68 points sur les résidences principales, de 28 points sur l'investissement locatif et de 38 points sur les résidences secondaires.

Des taux immobiliers en baisse en décembre

En fin d'année, la tendance des taux donne le ton pour le début de l'année suivante, car les demandes initiées en ce moment correspondent à des décaissements sur l'année prochaine. Les baisses observées sont donc le signe de la volonté des banques de relancer le marché en 2021, après une année 2020 marquée par un coup de frein impulsé par les recommandations du HCSF, et qui commence à se voir dans les chiffres de production

Un marché résilient en 2020 ? Une baisse en fait visible dès le troisième trimestre

Sur la lancée d'une année 2019 très dynamique, la production de crédit connaissait une forte hausse sur le début de l'année 2020. Mécaniquement, l'impact des recommandations du HCSF et de la crise sanitaire met du temps à se faire sentir.

Si la production cumulée sur l'année se maintient à un niveau élevé, même légèrement supérieur à 2019, la baisse s'observe en revanche clairement dès le troisième trimestre : la production de crédits à l'habitat est en baisse de 9 % sur le troisième trimestre 2020 comparé au troisième trimestre 2019.

L'impact des mesures du HCSF et de l'incertitude économique ont mis du temps à s'observer dans les chiffres de la production, mais l'impact est maintenant visible. Il faut s'attendre à une baisse pour la production en 2021, dont l'ampleur dépendra directement, comme ce qu'on observe en 2020, de l'évolution des recommandations du HCSF et de la situation sanitaire

Découvrir aussi…

- Crédit immobilier : les taux vont-ils repartir à la hausse à la rentrée ?

- Baisse des taux : bonne nouvelle ? Pas pour les prix de l’immobilier

- Immobilier : la région où les taux de prêt battent tous les records

- Actualité sur l’historique des taux immobilier depuis 40 ans

- Les taux immobiliers en 2025

- 2024 : quelle était la tendance des taux de crédit ?

- L'évolution des taux de prêt immobilier en 2023

- Les taux immobiliers en 2022

- Les taux immobiliers en 2021

- Rétrospectives des taux de prêt immobilier en 2019

](https://res.cloudinary.com/pretto-fr/image/upload/q_auto/website/content/taux-evolution-oct20)