Décembre 2021 : la hausse des taux immobiliers se poursuit

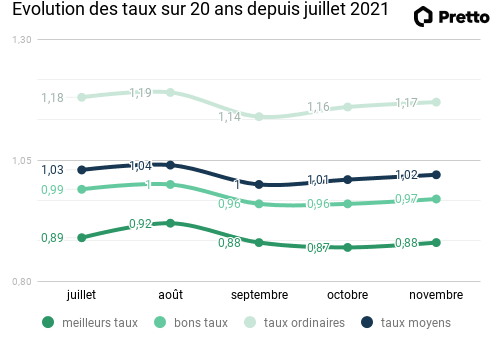

Après une première hausse des taux immobiliers en novembre dernier, leur remontée se poursuit. En cause : une partie des banques n'avait pas revu leurs grilles le mois dernier.

Cette hausse est particulièrement due à certaines banques qui n'avaient pas augmenté leurs taux en novembre. C'est aussi un effet classique de fin d'année : les banques ont dans l'ensemble atteint leurs objectifs.

Bien que proche de 0%, l'OAT continue d'être positif et ne cesse de fluctuer. Les marchés financiers s'inquiètent des risques sur l'économie, qui pourrait pâtir de la 5ème vague et de l'inflation. Les liquidités en banques ont aussi reculé : la décollecte du livret A a atteint plus de 2,80 milliards d’euros en octobre dernier.

| Taux en novembre 2021 | Profil O-40k€ | Profil 40-80k€ | Profil >80k€ |

|---|---|---|---|

| sur 15 ans | 1,05 % | 0,85% | 0,76% |

| sur 20 ans | 1,20 % | 0,99% | 0,90% |

| sur 25 ans | 1,39 % | 1,14% | 1,04% |

Estimation par tranche de revenus

HCSF : les banques en ordre de marche pour le 1er janvier 2022

Elles ont en effet paramétré leurs systèmes informatiques pour identifier les dossiers dépassant le taux d'endettement maximum de 35%. Toutes les banques ont fait le nécessaire pour se mettre en ordre de marche avant le 1er janvier. Et elles ne voient pas un frein en cette contrainte : leurs objectifs pour l'année prochaine sont très ambitieux.

Pour aller plus loin : Comment faire un crédit immobilier avec un prêt en cours ?

Pour aller plus loin : Comment faire un crédit immobilier avec un prêt en cours ?Les taux ont certes légèrement remonté, mais c'est encore le bon moment pour se lancer dans son achat immobilier. Pour les ménages qui souhaitent avoir recours au PTZ, il faudra attendre fin janvier 2022, le temps que les banques actualisent le dispositif.

La capacité de financement de tous les projets en hausse

En novembre, les banques ont mobilisé leur capacité de financement. Conséquence, le financement des résidences principales et secondaires gagne 2 points. L'indice de finançabilité de l'investissement continue de se redresser, avec un bond de 3 points.