Novembre 2021 : voilà que les taux immobiliers remontent !

Après des mois de taux en baisse, les banques ont décidé de remonter leurs taux immobiliers. La raison : le contexte économique, notamment la forte inflation.

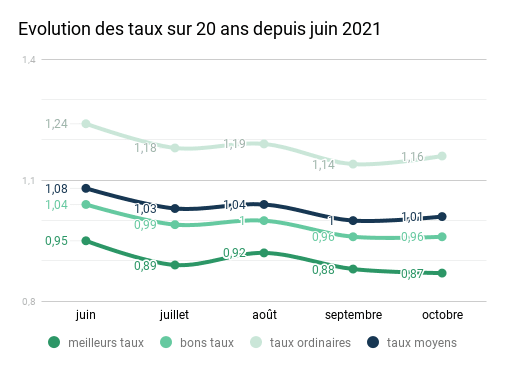

Selon nos premières estimations, ils sont en moyenne de 0,91 % sur 15 ans, 1,06 % sur 20 ans et 1,23 % sur 25 ans pour le mois de novembre. Pour les meilleurs profils, c'est 0,77 % sur 15 ans, 0,93% sur 20 ans et 1,08% sur 25 ans.

Et si vous vous intéressez aux détails des taux par tranche de revenus, voici un petit tableau avec quelques informations :

| Taux en novembre 2021 | Profil O-40k€ | Profil 40-80k€ | Profil >80k€ |

|---|---|---|---|

| sur 15 ans | 1,07 % | 0,86% | 0,77% |

| sur 20 ans | 1,21 % | 1,02% | 0,93% |

| sur 25 ans | 1,41 % | 1,18% | 1,08% |

En cette fin d'année 2021 exceptionnelle au regard de la production de crédit, cette hausse intervient alors que les OAT 10 ans (Obligations Assimilables du Trésor) sont repassées en territoire positif depuis début septembre.

Les tensions sur les marchés et l'inflation n'avaient jusque là pas impacté les taux immobiliers, car les banques disposaient de niveaux très élevés de liquidités issus de l'épargne exceptionnelle des ménages. Avec la reprise, les niveaux de disponibilités se normalisent, et le lien classique entre les marchés et les taux resurgit. La suite dépendra du caractère durable de l'inflation et de son traitement par la BCE, qui pointait hier encore vers une stabilité des taux directeurs en 2022.

Des conditions de financement encore très favorables en 2022

Pour aller plus loin : Connaitre sa capacité d'emprunt

Pour aller plus loin : Connaitre sa capacité d'emprunt"De rares opportunités existent encore toutefois pour de très beaux profils, généralement jeunes. Faut-il encore qu'ils soient avancés dans leur projet s'ils espèrent conclure avant le 31 décembre".

C. (33 ans) & A.(35 ans), couple marié, cadres supérieurs dans de grands groupes avec 150 000€ de revenus annuels nets, déjà propriétaires de leur résidence principale et d'un bien en location pour 3431€ / mois de mensualité. Le couple prévoit d'acheter un studio en locatif à Paris pour 250 000€. Leur taux d'endettement est de 35,6% et avec assurance, de 35,9%. Leur dossier a obtenu un accord de financement.

Bien que la situation économique soit légèrement tendue en cette fin d'année, les banques se veulent très positives pour 2022.

Portées par une année 2021 exceptionnelle, avec notamment un nombre record de transactions immobilières, elles ont revu leurs objectifs à la hausse pour l'année prochaine. La reprise économique est plus forte que prévu, et le chômage est en recul. Des indicateurs qui ont de quoi rassurer.

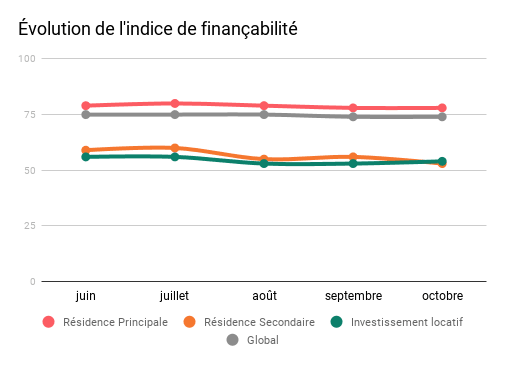

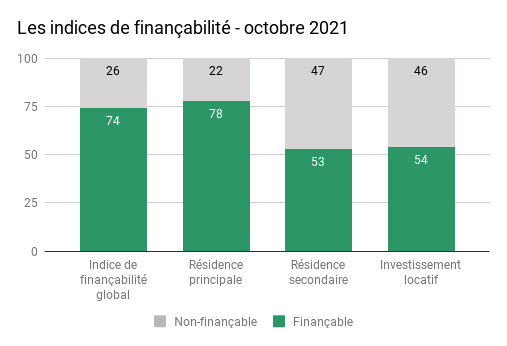

La finançabilité reste stable

Pour aller plus loin : Comment sont calculés les intérêts d'un prêt immobilier ?

Pour aller plus loin : Comment sont calculés les intérêts d'un prêt immobilier ?